什么是股票配债 新兴市场投资者坐立不安 日元走强或重演“黑色星期一”?

智通财经注意到,美联储本周可能做出的降息决定将引发日元上涨,这可能会令新兴市场投资者感到不安,让人回想起八月份的全球动荡。

股票配资是一种杠杆化的投资方式,它允许投资者以较少的自有资金撬动更大的资金进行股票投资。配资公司会根据投资者的风险承受能力和投资目标,提供一定比例的资金杠杆。

上个月,受日本央行加息推动,日元上涨,严重打击了新兴市场的套利交易,并引发日经 225 指数出现 1987 年以来最严重跌幅。再加上美国非农就业人数大幅下降,导致华尔街最喜欢的波动性指标飙升,美国科技股遭遇了2008 年以来最糟糕的跌幅。

这次也有相似之处。投资者对美联储将以标准的 25 个基点还是更大幅度的降息来启动宽松政策意见不一。降息半个基点可能会引发人们对美国经济健康状况的怀疑,从而引发对新兴亚洲资产的抛售。这也可能推动日元走强,促使投资者平仓以日元为融资基础的风险资产套利头寸。

另一方面,降息四分之一个百分点可能有利于股市,较小的东南亚市场可能成为主要受益者。

市场关注日元

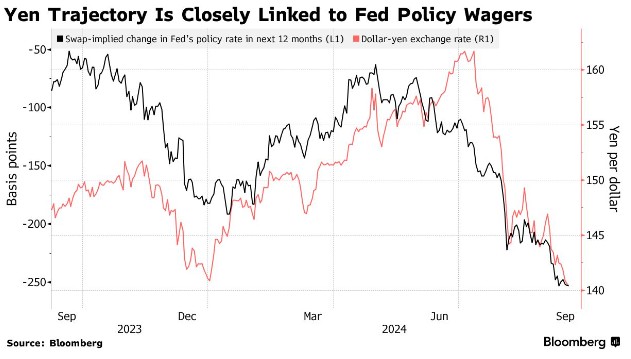

日元的走势与美联储降息预期密切相关。周一,随着有关降息半个百分点的猜测增多,日元兑美元汇率飙升至 140 关口,达到今年的最高水平。

这让日本投资者感到恐慌,因为美联储进一步降息可能会进一步推高日元汇率,损害该国出口商的收益。交易员、对冲基金和机构仍对上个月日本央行加息后日元大幅上涨的记忆犹新,当时加息引发了全球市场的抛售浪潮。

美联储利率决议公布后,投资者的注意力将转向周五的日本央行会议。尽管大多数经济学家预计政策不会发生变化,但投资者仍将关注任何暗示 12 月可能再次加息的信号。

押注较小的市场

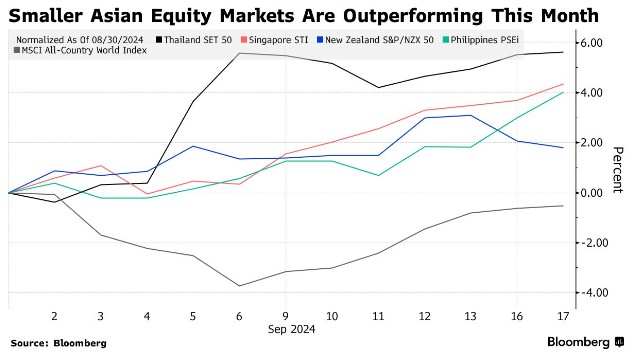

规模较小的东南亚市场已成为基金经理为应对美联储政策转变而布局的首选。本月表现最佳的五大亚洲股市基准指数中有四大来自该地区,其中泰国表现最佳。

过去两个月,基金经理增持了泰国、印尼和马来西亚的主权债券。三个月来,他们一直是印尼、马来西亚和菲律宾股票的净买家。这些资金流入使得东南亚货币成为本季度新兴市场中表现最好的货币。

印度成为新兴市场支柱

美国利率下调可能促使印度储备银行降低借贷成本。这一前景吸引了外国投资者购买当地股票,推动主要股指周二创下历史新高。

Smartsun Capital Pte. 驻新加坡的基金经理Sumeet Rohra表示:“美联储降息将对估值产生积极影响,并可能在滞后的情况下开启印度自身的降息周期。”他补充说,印度的经济增长率将有助于吸引更多资金流入。

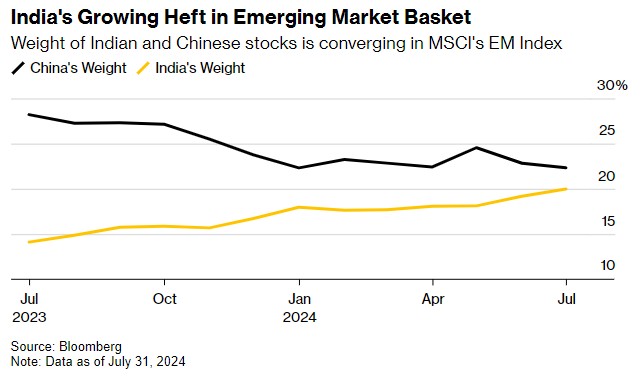

美联储降息后,印度在新兴市场配置中日益增加的比重也可能得到提振。这个长期被誉为“下一个中国”的国家,凭借强劲的经济增长、不断壮大的中产阶级和蓬勃发展的制造业,已成为投资者的最爱。

印度在新兴市场中的地位日益提高

印度在新兴市场中的地位日益提高

澳大利亚债券市场前景堪忧

尽管如此,并非所有亚洲市场都会从美联储政策中受益。动能指标显示,澳大利亚债券的涨势开始显得过度,本周早些时候,对政策敏感的三年期和十年期债券收益率跌至 6 月以来的最低水平。债券投资者还将密切关注 8 月份的本地就业数据,该数据将在美联储政策决定公布后数小时公布

澳大利亚国民银行表示,鉴于澳大利亚国债和美国国债之间的高度相关性,反弹能否延续将取决于美联储是否足够温和,以满足所谓的终端利率在 2.75% 左右的预期。悉尼高级固定收益策略师肯尼斯·克朗普顿表示,就业数据也可能促使市场降低对澳洲联储未来六个月降息的预期。

“与澳大利亚央行的预期相比,短期澳大利亚联邦政府债券(ACGB)显然显得过于宽松,”他表示。“我认为长期ACGB也没什么价值了。”

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭建 什么是股票配债